Jak spočítat RPSN a vybrat hypotéku

Publikováno: 25.5.2018

Vnitřní výnosové procento, výběr úvěru na bydlení pomocí efektivní úrokové míry, excelovská funkce MÍRA.VYNOSNOSTI()

- efektivní úrok

- hypoteční úvěr

- MÍRA.VÝNOSNOSTI()

Posoudit nabídky úvěrů od několika bankovních domů může být složité. Rozhodnutí je založeno na několika kritériích, proto tento proces můžeme označit jako vícekriteriální rozhodování.

Pro účely článku jsou brány v potaz pouze kritéria, které se týkají ceny úvěru. Banky nabízejí různé výše úrokových sazeb, různé druhy poplatků apod. Ideální by bylo mít k dispozici jediný ukazatel, který zahrnuje všechny zmíněné položky. Ukazatel, který řekne, zda je úvěr levný či nikoliv.

Cílem článku je poskytnout jeden z možných návodů, jak vybrat úvěr se zaměřením na úvěr na bydlení.

RPSN spotřebitelského úvěru

Elegantní řešení výše zmíněného požadavku poskytují již dlouhou dobu spotřebitelské úvěry na nákup spotřebního zboží. U těchto úvěrů banky a nebankovní poskytovatelé půjček povinně zveřejňují takzvané RPSN.

RPSN je roční procentní sazba nákladů, která v sobě zahrnuje úrokovou sazbu, poplatky, pojištění apod. Ukazatel RPSN vyjadřuje procento z dlužné částky za období jednoho roku. Smyslem je říci zájemci o půjčku, zda je půjčka drahá nebo levná v porovnání s ostatními nabídkami.

RPSN úvěru na bydlení

U úvěrů na bydlení se používá takzvaná efektivní úroková míra, která má stejnou logiku jako RPSN. Hypoteční úvěry jsou od konce roku 2016 upraveny zákonem č. 257/2016 Sb., o spotřebitelském úvěru. Je tedy koneckonců jedno, zda ukazatel nazýváme jako efektivní úroková míra nebo RPSN.

Zajímavou předností zmíněného zákona je možnost umořit mimořádnými splátkami až 25 % úvěru každý rok bez sankce. Hypoteční úvěr tedy může být splacen do 4 let. To však platí pro hypotéky sjednané po 1. 12. 2016 a starší hypotéky, kterým po uvedeném datu skončila fixace úrokové sazby.

Úroková sazba vyjadřuje cenu vypůjčených peněz. Efektivní úroková míra je širší pojem a můžeme do ní zahrnout úrokovou sazbu uvedenou v úvěrové smlouvě, poplatek za zřízení úvěru, poplatek za vedení úvěrového účtu, poplatek za odhad ceny nemovitosti, pojištění apod.

Podle platné daňové legislativy (2017) má daňový poplatník možnost, v rámci daňového přiznání daně z příjmů, odečíst od základu daně zaplacené úroky z úvěru na bydlení. Potvrzení o zaplacených úrocích posílají banky a stavební spořitelny po skončení kalendářního roku. Maximální hranice zaplacených úroků, kterou lze tímto způsobem odečíst, je 300.000 Kč. Jedná se o pořádný balík peněz, proto bychom měli v efektivní úrokové míře tuto skutečnost zohlednit, abychom věděli, kolik nás skutečně úvěr stojí.

Vnitřní výnosové procento

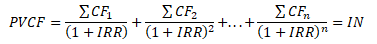

Matematicky lze efektivní úrokovou míru vypočítat pomocí metody vnitřního výnosového procenta. Metoda je založena na diskontování budoucích peněžních toků (cashflow), přičemž suma současné hodnoty peněžních toků je rovna vynaložené počáteční investici (nutno brát z pohledu banky).

kde PVCF je současná hodnota peněžních toků, ∑CF je peněžní tok pro dané časové období, IRR je vnitřní výnosové procento a IN představují počáteční hodnotu investice.

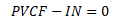

Hledáme takovou diskontní míru, při které je rozdíl současné hodnoty peněžních toků a hodnoty počáteční investice roven nule. Efektivní úrok úvěru je vnitřní výnosové procento.

Výpočet vnitřního výnosového procenta IRR se provádí iterativně, dokud si nejsou PVCF a IN rovny. My si však pomůžeme excelovskou funkcí.

Výpočet efektivní úrokové míry

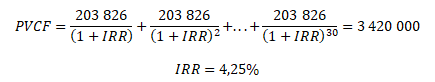

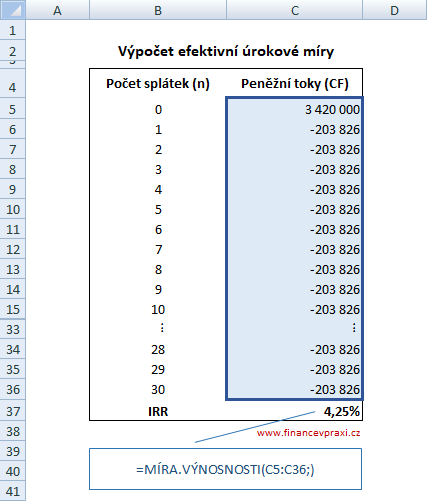

Výpočet efektivní úrokové míry úvěru provedeme v MS Excelu pomocí finanční funkce MÍRA.VÝNOSNOSTI(). Funkce vrácí vnitřní výnosové procento všech peněžních toků, které jsou chronologicky uspořádány.

=MÍRA.VÝNOSNOSTI(oblast dat;odhad IRR)

Oblast dat představuje oblast obsahující peněžní toky a odhad IRR představuje odhad vnitřního výnosového procenta.

Výpočet IRR #1

V článku anuitní splátka hypotéky je vypočtena splátka hypotéky ve výši 3.420.000 Kč s roční úrokovou sazbou 4,25 %, dobou splatnosti úvěru 30 let, nulovými poplatky a daněmi. Při daných parametrech je roční splátka úvěru ve výši 203.826 Kč.

Výše úvěru představuje počáteční hodnotu investice banky IN, splátky úvěrů jednotlivé peněžní toky CF a n je doba splatnosti úvěru. Dosazením hodnot do rovnice pro výpočet vnitřního výnosového procenta získáme následující rovnici:

Propočet nyní ukážeme v Excelu použitím funkce MÍRA.VÝNOSNOSTI().

Vnitřní výnosové procento je 4,25 %, což je rovno roční úrokové sazbě hypotečního úvěru v úvěrové smlouvě. Tím jsme si ověřili shodu výpočtů a můžeme se pustit do rozšíření příkladu.

Načerpání úvěru je pro klienta pozitivní peněžní tok, proto má částka v nultém roce kladné znaménko. V ostatních letech jsou částky záporné, neboť splátky jsou pro klienta negativní peněžní toky.

Výpočet IRR #2

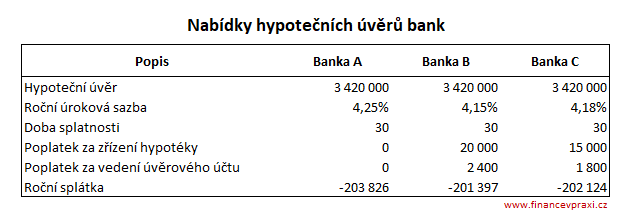

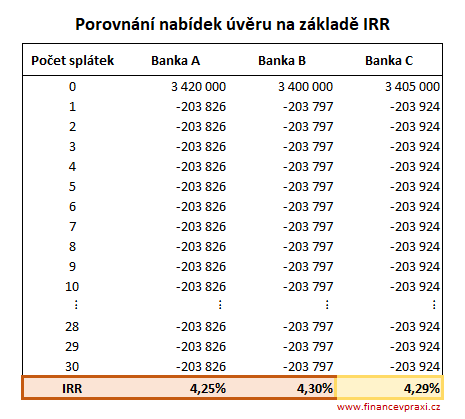

Nyní porovnáme nabídky hypotečních úvěrů od 3 bankovních domů. V příkladu jsou uvažovány poplatky za zřízení úvěru a poplatky za vedení úvěrového účtu. Poplatek za vedení úvěrového účtu je v tabulce uveden jako roční částka.

Výše načerpaného úvěru je v nultém roce snížena o poplatek za vyřízení úvěru, který se platí na začátku úvěrového vztahu.

V řádku tabulky IRR nejlépe vychází nabídka banky A. Banka A sice nabízí nejvyšší roční úrokovou sazbu 4,25 %, ale úvěr je zcela bez poplatků. Efektivní úroková míra ostatních nabídek je vyšší než 4,25 % ročně, i když úrokové sazby jsou výrazně nižší (4,15 %, resp. 4,18 %).

Z příkladu je evidentní vliv poplatků, které úvěr prodražují. Bankovní poplatky jsou vedle čisté úrokové marže významným zdrojem provozních výnosů banky.

Výpočet IRR #3

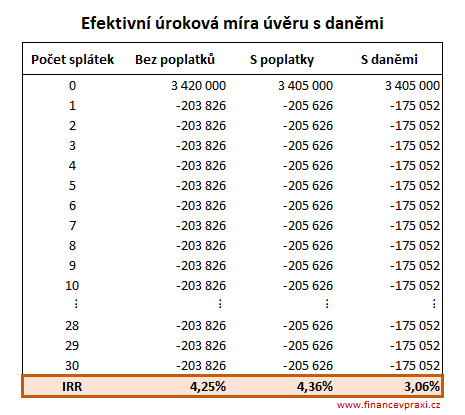

Abychom měli příklad kompletní, ukážeme si, jak se změní efektivní úroková míra v důsledku využití možnosti snížení daňového základu daně z příjmů o zaplacené úroky.

Druhý sloupec následující tabulky neukazuje nic nového. Jde o stále stejný úvěr s úrokovou sazbou 4,25 % bez poplatků a daňových úlev.

Ve třetím sloupci je uvažován poplatek za vedení úvěrového účtu ve výši 1.800 Kč ročně (tj. 150 Kč měsíčně) a poplatek za vyřízení úvěru ve výši 15.000 Kč na začátku úvěrové vztahu. Efektivní úroková míra vzrostla o 0,08 procentního bodu, což představuje nárůst o 69.000 Kč.

V posledním případě je v efektivní úrokové míře promítnuta možnost snížení daňové povinnosti. V důsledku daní klesla efektivní úroková míra o 1,19 procentního bodu na 3,06 %.

Úvěr na bydlení je v porovnání s úvěrem na nákup spotřebního zboží levný úvěr. RPSN úvěrů na spotřební účely se pohybují v řádu desítek procent ročně. Pro kontrolu deklarované výše RPSN úvěru doporučuji využít RPSN kalkulačku.

- KAŠPAROVSKÁ, V.: Banky a komerční obchody. MARREAL SERVIS 2010, Kravaře. První vydání, 172 stran. ISBN 978-80-254-6779-4

- REJNUŠ, O.: Peněžní ekonomie (Finanční trhy). Vysoké účetní technické v Brně. Fakulta podnikatelská 2008, Brno. Vydání čtvrté aktualizované, 352 stran. ISBN 978-80-214-3703-6

- SYNEK, M. a kol.: Manažerská ekonomika. Grada Publishing 2003, Praha. Třetí přepracované a aktualizované vydání, 472 stran. ISBN 80-247-0515-X

- SYROVÝ, P.: Financování vlastního bydlení. GRADA Publishing 2009, Praha. Páté zcela přepracované vydání, 144 stran. ISBN 978-80-247-2388-4

- Hypoteční banka. Nový zákon o spotřebitelském úvěru mění od 1. prosince podmínky uzavírání i splácení hypotečních úvěrů [on-line] [cit. 2018-05-25]. Dostupné z WWW: https://www.hypotecnibanka.cz/o-bance/pro-media/tiskove-zpravy/ostatni/novy-zakon-o-spotrebitelskem-uveru-meni-od-1-prosince-podminky/

- Zákon č. 257/2016 Sb., o spotřebitelském úvěru

- Zákon č. 586/1992 Sb., o daních z příjmů